在今年1月,广州市第十六届人民代表大会第四次会议上,广州市代市长孙志洋作广州市政府工作报告。报告指出,广州2023年全年地区生产总值预计突破3万亿元。

广州也成为继北京、上海、深圳、重庆之后,全国第五个“3万亿元俱乐部”的成员。拆解3万亿元背后,不难发现投资、消费、外贸“三驾马车”彼此正向联动、互为支撑,成为了广州快速的发展原动力。

对于以制造业起家和立足的广州而言,2023年恰逢产业恢复与经济重建的关键节点,广州的制造业也顺利进入了政策集中释放期,战略性新兴产业增加值占地区生产总值超30%,在制造业的代表性行业中,新能源汽车产量突破65万辆,增长1.08倍。

新兴产业快速发展背后,科技型企业发挥了重要作用。2023年,广州实有经营主体达到340万户、增长7.7%。

其中,高新技术企业、科技型中小企业数量分别增至1.3万家和2.1万家;新增专精特新“小巨人”企业125家、实现翻倍;入选全球独角兽企业22家、增量全国城市第一。

通过上述数据不难看在,在广州超大型企业的数量屈指可数,但“专精特新”和“独角兽”型企业云集,而他们也成为广州形成新质生产力的主力军。

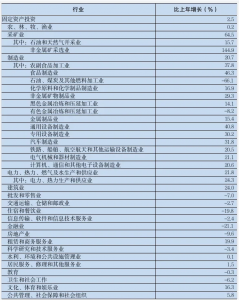

在具体行业方面,从2023年广州市分行业固定资产投资增长速度上,便足以看出其在制造业上的全面突破,制造业在2023年的增长率为144.9%。

而作为对比的是,在金融业、住宿餐饮业、房地产业及批发零售业方面则出现了大幅下跌,跌幅分别为21.1%、19.8%、9.6%以及7%。

2023年广州市分行业固定资产投资增长速度

作为致力于地方经济发展,为中小企业提供金融支持而成立的城商行,可以说,一家城商行的发展与所在城市的命运息息相关,作为广东省资产规模最大的地方法人银行,广州银行在这场轰轰烈烈的高速发展中,又扮演着什么样的角色呢?

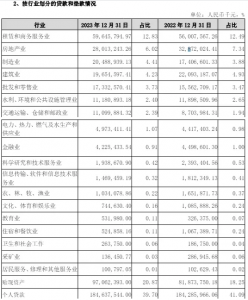

从广州银行刚刚发布的2023年年度报告来看,2023年度,作为广州发展重中之重的制造业,广州银行在该行业的贷款仅占比4.41%,虽比上一年度高出0.53%,但仍与去年广州制造业大发展的步伐相差甚远。

此外,除去制造业外,广州银行贷款主要集中在租赁和商业服务、房地产业、建筑业、批发和零售业,占比分别为12.83%、6.02%、4.23%、3.73%,合计占比26.81%。

2023年广州银行按行业划分的贷款和垫款情况

通过与广州市去年投资增长速度对比来看,这些基本都属下行产业,如果再除去其近四成的个贷以及20%的贴现资产外,就彰显出广州银行贷款集中度的过高的弊病。

坐守工业之城广州,其城商行却不将重点放在制造业,反而企图通过房地产业走捷径也让广州银行近年来尝到了“苦果”。

截至IPO报告期(指2020年、2021年、2022年和2023年上半年)各期末,广州银行房地产业公司不良贷款余额分别为4.03亿元、9.56亿元、10.62亿元和11.75亿元,不良贷款率分别为1.14%、2.23%、3.23%和4.41%,广州银行房地产业公司的不良贷款余额、不良贷款率均在持续上升。

因房地产业单个客户的贷款金额较大,单个客户的贷款降级为不良贷款,会导致整个房地产业不良贷款率大幅增加,2023年度,广州银行房地产业共有8户发生不良贷款,其中4户为2023年新增的不良贷款,增加近一倍。

在这些房企中,不乏恒大、宝能、广州粤泰等行业知名大雷。

此外,广州银行的贷款客户集中度过高,也显得与广州的发展格格不入,前文提到,2023年,广州共有高新技术企业、科技型中小企业数量分别增至1.3万家和2.1万家。

作为对比的是,2023年,广州银行向最大单一客户发放的贷款和垫款余额占其资本净额的4.87%,向最大十家客户发放的贷款和垫款余额占其资本净额的37.55%。

在《红楼梦》中贾宝玉曾以“任凭弱水三千,我只取一瓢饮”而成为专一的代表,但作为一座城市发展中重要的金融机构,广州银行这种“专一”就大可不必了,过度依赖少数大客户,不仅不能全面支持广州的经济发展,更给广州银行带来了极大的危机。

例如,广州银行向最大十家客户发放的贷款中,给深圳深业物流集团股份有限公司(简称“深业物流”)的贷款被标记为关注类贷款,此外,2021年底仍在广州银行前十大贷款客户之一的苏宁电器也出现了违约事件。

与此形成鲜明对比的是,广州银行在押宝大客户的同时,零售业务方面也一路狂飙,根据历年财报显示,2018年至2023年,其个贷占比分别为:41.16%、45.06%、46.59%、45.74%、41.09%以及39.70%。

零售业务的一路狂飙,也成为广州除房地产外的第二大隐患,2020-2023年6月末,该行信用卡不良贷款余额分别为 11.89 亿元、15.95 亿元、29.35 亿元和 38.32 亿元,不良贷款率分别为 1.67%、1.79%、2.89%和 4.11%,不难看出,2022年以来信用卡不良率大幅上升。

通过对比不难看出,在2020年个贷占比达到46.59%后,广州银行显然意识到了零售业务的危机,因此也在后续开始逐年下降占比。

无论是押宝房地产亦或是重拳出击零售业务,本质上都与广州银行企图通过“走捷径”的方式快速积累资本,从而实现IPO的倾向性息息相关。也正因如此,当他们的两大法宝纷纷失灵后,广州银行频频折戟IPO也成为了早已注定的结局。

通过其2023年财报可以看到,广州银行于2023年度,通过第三方转让的方式处置不良贷款30.8亿,计提减值准备金额为人民币22.9亿,转让金额为7.9亿。

2023年通过发行资产证券化产品的方式处置不良贷款34.9亿,计提减值准备金额为人民币33.04亿,转让金额为1.92亿。

而在上一年度,广州银行通过第三方转让的方式处置不良贷款11.9亿,计提减值准备金额为人民币6.5亿,转让金额为5.3亿。

通过发行资产证券化产品的方式处置不良贷款16.5亿,计提减值准备金额为人民币15.5亿,转让金额为1亿。

很明显,广州银行正加大对不良资产的处置力度,以此来弥补前几年所犯下的“错误”。截止到2023年末,广州银行不良贷款余额 95.11 亿元,比上年减少 1.99 亿元,未来的任务依旧艰巨。

从广州今年的政府工作报告中可以看到,广州更为注重对区域格局的规划调整,在内部,广州加强了对区域发展协调性和特色化的安排,在北部打造临空经济示范区,导入航空制造等产业;东部则加强公铁联运,建设保税物流中心。

在外部,广州对周边城市圈、港澳、海外等不同圈层的联动也将不断增强,随着广州外部不断的拓展,广州经济圈的也在不断扩大。

4月27日,广州市统计局公布数据显示,2024年一季度广州市地区生产总值为7161.14亿元,同比增长3.6%。

广州市统计局表示,当前广州经济运行仍处于动能转换、结构调整的关键期,面临行业修复不平衡、新动能未能有力支撑增长等问题。接下来,要加强对新科技、新赛道、新市场的政策支持,积极培育发展新质生产力。

对于广州银行来说,这可能是过去五年以来最难得的机遇,唯有尽快理清旧账,将发展的重点与广州经济发展进行深度绑定,方能步入正轨。

华夏商业网_华夏财经_华夏资讯

华夏商业网_华夏财经_华夏资讯